- ผลประกอบการไตรมาส 3/2025 ของธนาคารใหญ่ทั้งสามแห่งสหรัฐฯ แสดงให้เห็นความแข็งแกร่งของภาคการเงินแม้ในสภาวะเศรษฐกิจมหภาคที่ท้าทาย

- ธนาคารเหล่านี้ทำกำไรจากทุนสูง คุณภาพสินเชื่อมั่นคง และมีผลการดำเนินงานด้านการซื้อขายและธนาคารลงทุนที่ดีกว่าที่คาดการณ์ไว้

- ผลประกอบการไตรมาส 3/2025 ของธนาคารใหญ่ทั้งสามแห่งสหรัฐฯ แสดงให้เห็นความแข็งแกร่งของภาคการเงินแม้ในสภาวะเศรษฐกิจมหภาคที่ท้าทาย

- ธนาคารเหล่านี้ทำกำไรจากทุนสูง คุณภาพสินเชื่อมั่นคง และมีผลการดำเนินงานด้านการซื้อขายและธนาคารลงทุนที่ดีกว่าที่คาดการณ์ไว้

วันนี้เราได้รับรายงานผลประกอบการไตรมาสล่าสุดจากธนาคารใหญ่ที่สุดของสหรัฐฯ ได้แก่ Bank of America, Wells Fargo และ Morgan Stanley รายงานเหล่านี้ช่วยให้เห็นภาพสุขภาพของภาคธนาคารสหรัฐฯ ชัดเจนขึ้น ว่าธนาคารเหล่านี้กำลังปรับตัวรับมือกับความท้าทายทางเศรษฐกิจมหภาคและสภาพตลาดที่เปลี่ยนแปลงอย่างไร

ในบทความนี้ เราจะวิเคราะห์ผลประกอบการของแต่ละธนาคารอย่างละเอียด พร้อมสรุปตัวชี้วัดทางการเงินสำคัญและแนวโน้มในอนาคต

Bank of America – ประเด็นสำคัญจากผลประกอบการไตรมาส 3/2025

Bank of America – ประเด็นสำคัญจากผลประกอบการไตรมาส 3/2025

-

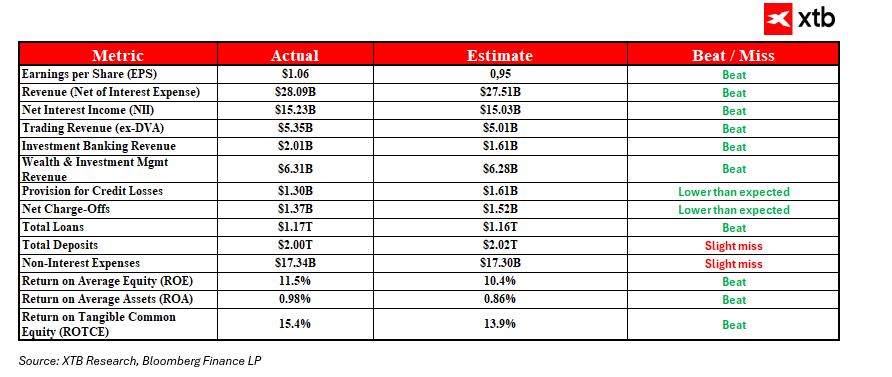

รายได้และดอกเบี้ยสุทธิเหนือความคาดหมาย:

ธนาคารรายงานรายได้สุทธิ $28.09 พันล้าน สูงกว่าคาดการณ์ที่ $27.51 พันล้าน ดอกเบี้ยสุทธิอยู่ที่ $15.23 พันล้าน แสดงให้เห็นว่า Bank of America บริหารสินทรัพย์และหนี้สินได้ดีในสภาพแวดล้อมดอกเบี้ยสูง สนับสนุนมาร์จิ้นดอกเบี้ยสุทธิที่สูงขึ้น -

การซื้อขายเป็นตัวขับเคลื่อนรายได้สำคัญ:

กลุ่มการซื้อขายสร้างรายได้ $5.35 พันล้าน สูงกว่าคาดการณ์ $5.01 พันล้าน โดยเฉพาะการซื้อขายหุ้นทำรายได้ $2.27 พันล้าน (คาด $2.08 พันล้าน) ความผันผวนของตลาดและปริมาณธุรกรรมที่สูงขึ้นช่วยหนุนผลการดำเนินงาน -

คุณภาพพอร์ตสินเชื่อปรับตัวดีขึ้น:

การตั้งสำรองเครดิตลดลงเหลือ $1.3 พันล้าน สะท้อนการควบคุมความเสี่ยงและคุณภาพสินทรัพย์ที่ดีขึ้น ชี้ว่าธนาคารกังวลเรื่องลูกค้าผิดนัดน้อยลง -

ประสิทธิภาพการใช้ทุนสูงขึ้น:

ROE อยู่ที่ 11.5% และ ROTCE อยู่ที่ 15.4% ทั้งสองสูงกว่าที่นักวิเคราะห์คาดการณ์ แสดงให้เห็นว่าธนาคารใช้ทุนได้อย่างมีประสิทธิภาพในการสร้างผลตอบแทนให้ผู้ถือหุ้นแม้มีความท้าทายทางเศรษฐกิจ -

งบดุลมั่นคงและสินเชื่อเติบโตแข็งแกร่ง:

พอร์ตสินเชื่อเพิ่มขึ้นเป็น $1.17 ล้านล้าน สูงกว่าคาดการณ์ แสดงถึงความต้องการสินเชื่อที่เพิ่มขึ้น เงินฝากอยู่ที่ $2 ล้านล้าน สะท้อนความเชื่อมั่นของลูกค้าและฐานเงินทุนที่มั่นคง

Wells Fargo – ประเด็นสำคัญจากผลประกอบการไตรมาส 3/2025

Wells Fargo – ประเด็นสำคัญจากผลประกอบการไตรมาส 3/2025

-

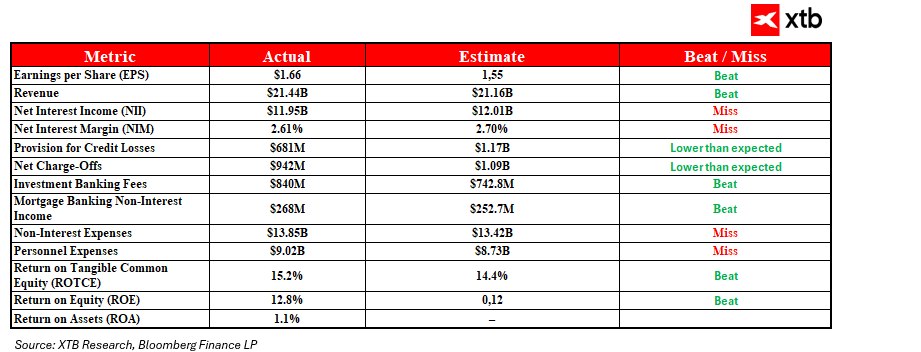

รายได้คงที่ ดอกเบี้ยสุทธิต่ำกว่าคาดเล็กน้อย:

รายได้ใกล้เคียงคาดการณ์ แต่ดอกเบี้ยสุทธิอยู่ที่ $11.95 พันล้าน ต่ำกว่าที่คาด $12.01 พันล้าน สะท้อนการเติบโตสินเชื่อปานกลางและแรงกดดันทางเศรษฐกิจ -

คุณภาพสินทรัพย์ดีขึ้นอย่างชัดเจน:

การตั้งสำรองเครดิตลดลงเหลือ $681 ล้าน ต่ำกว่าคาด $1.17 พันล้าน แสดงว่าธนาคารจัดการความเสี่ยงเครดิตได้ดีและคุณภาพพอร์ตปรับตัวดีขึ้น -

รายได้จากธนาคารลงทุนเติบโตสูง:

รายได้จากกลุ่มธนาคารบริษัทและลงทุนอยู่ที่ $4.88 พันล้าน สูงกว่าคาด $4.20 พันล้าน ได้แรงหนุนจากกิจกรรม M&A และปริมาณธุรกรรมที่สูงขึ้น ทำให้ค่าธรรมเนียมคำปรึกษาและธุรกรรมเพิ่มขึ้น -

ต้นทุนการดำเนินงานเพิ่ม ส่งผลต่อประสิทธิภาพ:

ต้นทุนเพิ่มขึ้นเป็น $13.85 พันล้าน สูงกว่าคาด $13.42 พันล้าน ส่งผลให้อัตราส่วนต้นทุนต่อรายได้เพิ่มเป็น 65% ธนาคารจำเป็นต้องควบคุมค่าใช้จ่ายเพื่อรักษามาร์จิ้น -

ผลตอบแทนจากทุนสูงกว่าคาด:

ROE อยู่ที่ 12.8% (คาด 12%) และ ROTCE อยู่ที่ 15.2% (คาด 14.4%) แสดงว่าถึงต้นทุนเพิ่ม ธนาคารยังคงปรับปรุงประสิทธิภาพและมอบผลตอบแทนสูงให้ผู้ลงทุน

Morgan Stanley – ประเด็นสำคัญจากผลประกอบการไตรมาส 3/2025

Morgan Stanley – ประเด็นสำคัญจากผลประกอบการไตรมาส 3/2025

-

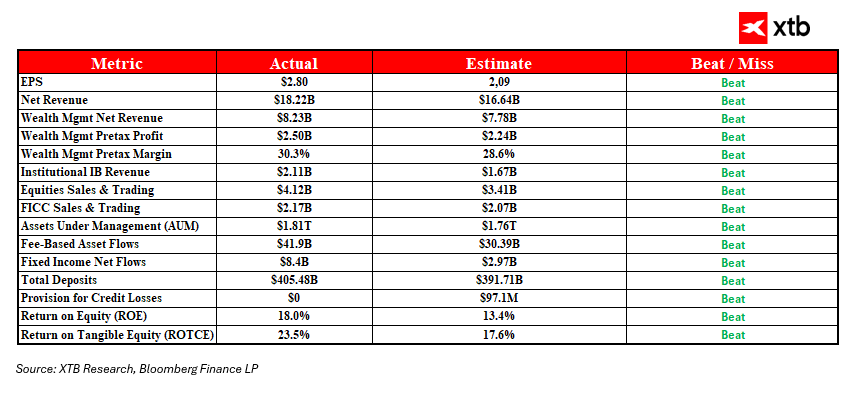

รายได้สุทธิและกลุ่ม Wealth Management เกินคาด:

รายได้สุทธิอยู่ที่ $18.22 พันล้าน สูงกว่าที่คาด $16.64 พันล้าน กลุ่ม Wealth Management ทำรายได้ $8.23 พันล้าน เกินคาด $7.78 พันล้าน แสดงถึงความแข็งแกร่งในการให้บริการลูกค้าระดับสูงและความต้องการบริการบริหารความมั่งคั่งที่เติบโต -

รายได้จากการซื้อขายหุ้นทำสถิติสูงสุด:

รายได้จากการซื้อขายหุ้นอยู่ที่ $4.12 พันล้าน สูงกว่าคาดเกือบ 21% ความผันผวนของตลาดและปริมาณการซื้อขายที่เพิ่มขึ้นช่วยให้ธนาคารทำผลลัพธ์ยอดเยี่ยมในกลุ่มนี้ -

รายได้จากธนาคารลงทุนและค่าธรรมเนียมคำปรึกษาเพิ่มขึ้น:

รายได้จากธนาคารลงทุนอยู่ที่ $2.11 พันล้าน และค่าธรรมเนียมคำปรึกษา $684 ล้าน จำนวนดีล M&A และการออกหลักทรัพย์เพิ่มขึ้น ช่วยหนุนผลประกอบการของธนาคาร -

ไม่ต้องตั้งสำรองเครดิตเพิ่ม:

ธนาคารไม่เพิ่มสำรองความสูญเสียเครดิต สะท้อนความมั่นคงของพอร์ตและความเสี่ยงต่ำ ซึ่งสำคัญในสภาพเศรษฐกิจปัจจุบัน -

ผลกำไรสูงและควบคุมต้นทุนดีขึ้น:

ROE อยู่ที่ 18% สูงกว่าที่คาด 13.4% แสดงให้เห็นว่าธนาคารใช้ทุนอย่างมีประสิทธิภาพและสร้างผลตอบแทนสูงให้ผู้ถือหุ้น

สรุปผลประกอบการไตรมาส 3/2025 ของธนาคารใหญ่สหรัฐฯ:

-

Morgan Stanley โดดเด่นด้วยรายได้ Wealth Management แข็งแกร่งและผลการซื้อขายหุ้นสูงสุด

-

Bank of America บริหารสินทรัพย์และหนี้สินได้ดีในสภาพแวดล้อมดอกเบี้ยสูง ส่งผลให้รายได้และดอกเบี้ยสุทธิเพิ่มขึ้น

-

Wells Fargo ยืนยันความมั่นคงทางการเงิน พร้อมปรับปรุงคุณภาพพอร์ตสินเชื่ออย่างมีนัยสำคัญ ลดความเสี่ยงเครดิต

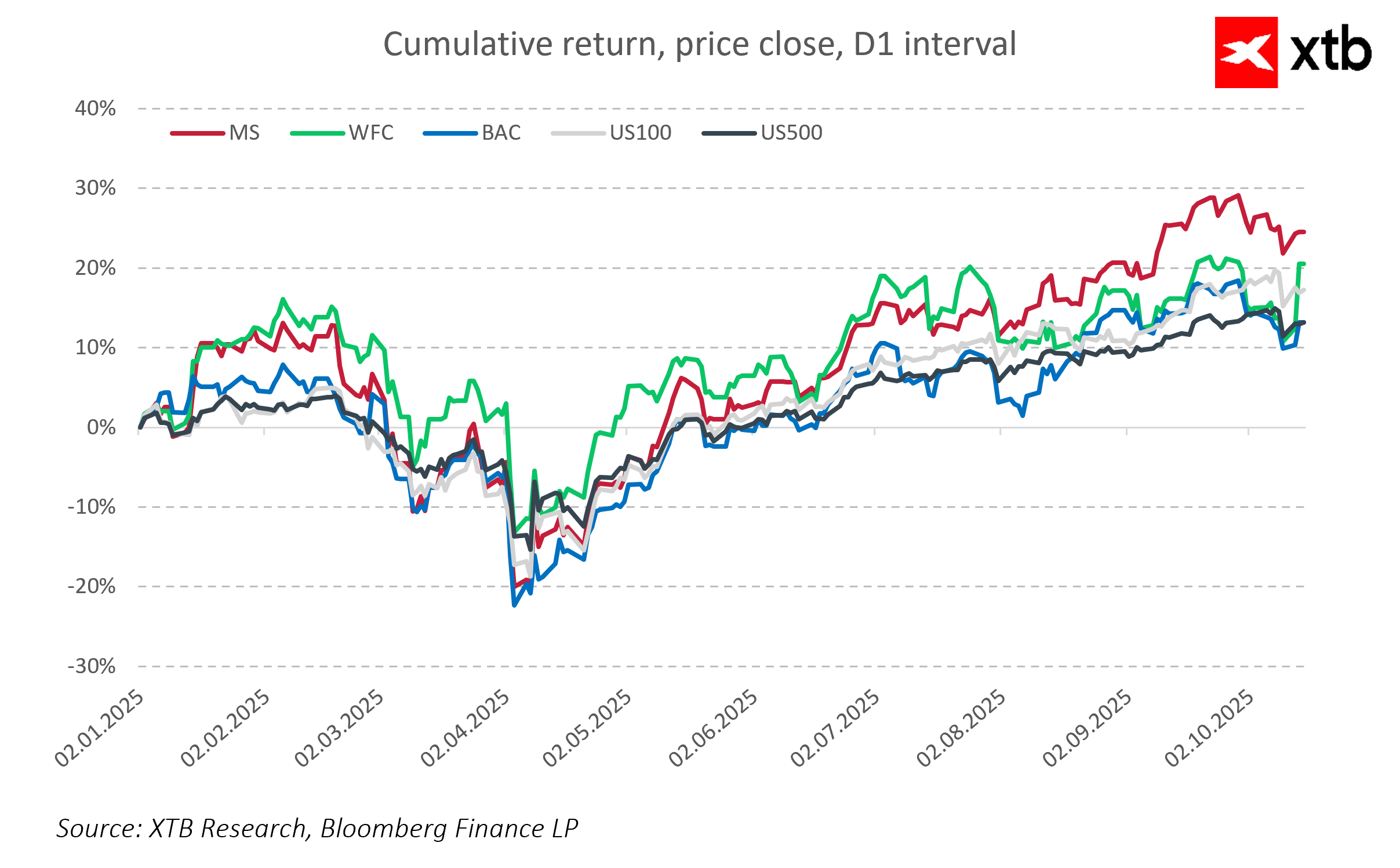

แม้ว่าผลตอบแทนของธนาคารเหล่านี้จะไม่หวือหวาเท่ากับบริษัทเทคโนโลยีขนาดใหญ่ แต่ก็ยังทำผลงานได้เหนือดัชนีตลาดสำคัญอย่างชัดเจน เมื่อเทียบกับดัชนี S&P 500 และ Nasdaq 100 ธนาคารใหญ่ของสหรัฐฯ แสดงการเติบโตอย่างมั่นคง สะท้อนความสามารถในการสร้างมูลค่าแม้ในสภาพตลาดที่ท้าทาย ทำให้เป็นตัวเลือกที่น่าสนใจสำหรับนักลงทุนที่มองหาความมั่นคงควบคู่กับโอกาสเติบโต

ข่าวเด่นวันนี้: ท้ายสัปดาห์หุ้นส่วนใหญ่ปรับตัว ลดลง 📉 ขณะที่ แรงเก็งกำไรหุ้นเทคโนโลยีเริ่มอ่อนตัว 🖥️

3 ตลาดที่ควรจับตาสัปดาห์หน้า 👀📈

Rivian Automotive: ดาวรุ่งหรือดาวตก? 🚗💥

หุ้นกลุ่มเทคโนโลยีปรับตัวลดลง 📉🖥️