-

La inflación de octubre fue 0% mensual y 3,4% anual, por debajo de lo esperado.

-

Con desinflación, el Banco Central tendría espacio para recortar la tasa de forma gradual.

-

El dólar en Chile abrió cerca de $943 (+0,1%) y se estima un tipo de cambio intradía entre $939–$948.

-

La inflación de octubre fue 0% mensual y 3,4% anual, por debajo de lo esperado.

-

Con desinflación, el Banco Central tendría espacio para recortar la tasa de forma gradual.

-

El dólar en Chile abrió cerca de $943 (+0,1%) y se estima un tipo de cambio intradía entre $939–$948.

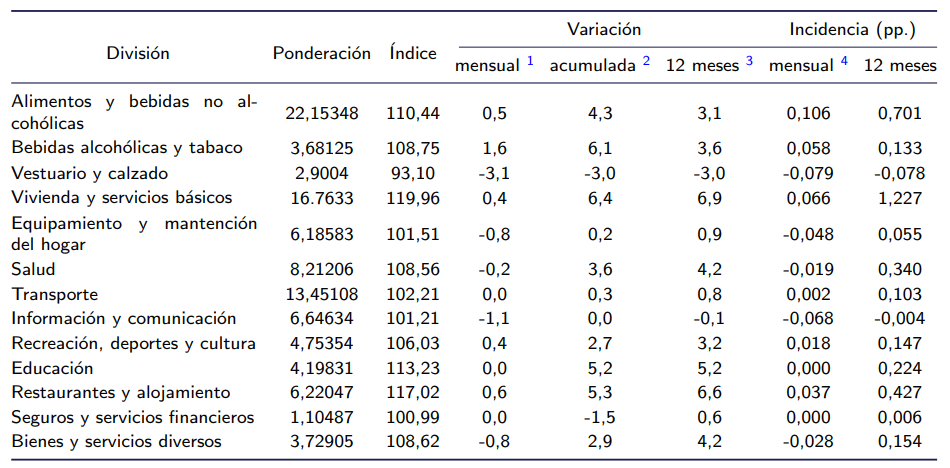

La inflación en Chile registró nula variación mensual (0%) en octubre, y la tasa interanual descendió a 3,4%, alcanzando su menor nivel desde abril de 2021 y sorprendiendo a la baja frente al consenso del mercado. Fuente: Instituto Nacional de Estadísticas (INE).

Qué pasó con los precios

Inflación anota nula variación en octubre y dato anual baja a su menor nivel desde abril de 2021. El registro se ubicó por debajo de lo esperado por el mercado. Fuente: Instituto Nacional de Estadísticas (INE).

El desglose mostró avances en alimentos y bebidas no alcohólicas y alzas puntuales por producto (por ejemplo, carne de vacuno +4,8%, gastos comunes +4,3%, vino +3,4%), compensados por retrocesos en vestuario y calzado (-3,1%), información y comunicaciones (-1,1%), además de caídas en pan (-2,0%), transporte privado de pasajeros (-6,8%) y equipos de telefonía móvil (-3,3%). Fuente: Instituto Nacional de Estadísticas (INE).

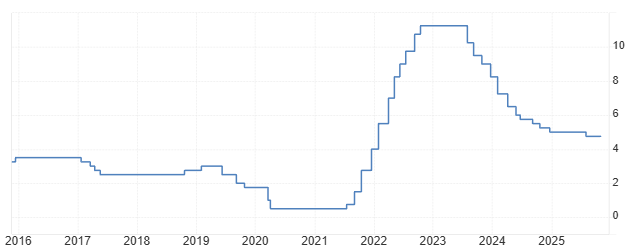

Implicancias macro: desinflación que habilita política monetaria más laxa

Con el IPC en 3,4% anual y señales de alivio en la inflación subyacente, el balance de riesgos para la tasa de interés (TPM) se inclina hacia una normalización adicional. Nuestro escenario base supone que el Banco Central recorta 25 puntos base en la próxima reunión y valida un tono dependiente de datos. Dos trayectorias probables:

-

Base (60%): -25 pb ahora y guía “data-dependent”. TPM convergiendo a ~5,00% en el corto plazo.

-

Dovish (25%): -50 pb si la inflación núcleo y actividad confirman holgura.

-

Hawkish (15%): pausa si hay sorpresas al alza en precios o deterioro externo.

Una TPM más baja abarata el costo de financiamiento, favorece la curva local y tiende a reducir prima cambiaria, todo lo cual respalda un tipo de cambio más estable.

Mercado cambiario: niveles, técnica y proyecciones

El dólar en Chile abrió con leve sesgo alcista en torno a $943 (+0,1%). Desde el punto de vista técnico, observamos:

-

Resistencias: $948, $955–$956 (confluencia de medias), $962–$965.

-

Soportes: $939, $933–$935, $925.

Proyecciones (condicionadas a datos locales y externos):

-

Intradía: $939–$948, sesgo de consolidación.

-

1 semana: $935–$958 con volatilidad acotada.

-

4 semanas (base): $930–$955, si se confirma recorte de tasa moderado y cobre estable/ligeramente alcista.

Factores externos: empleo en EE. UU., dólar global y cobre

-

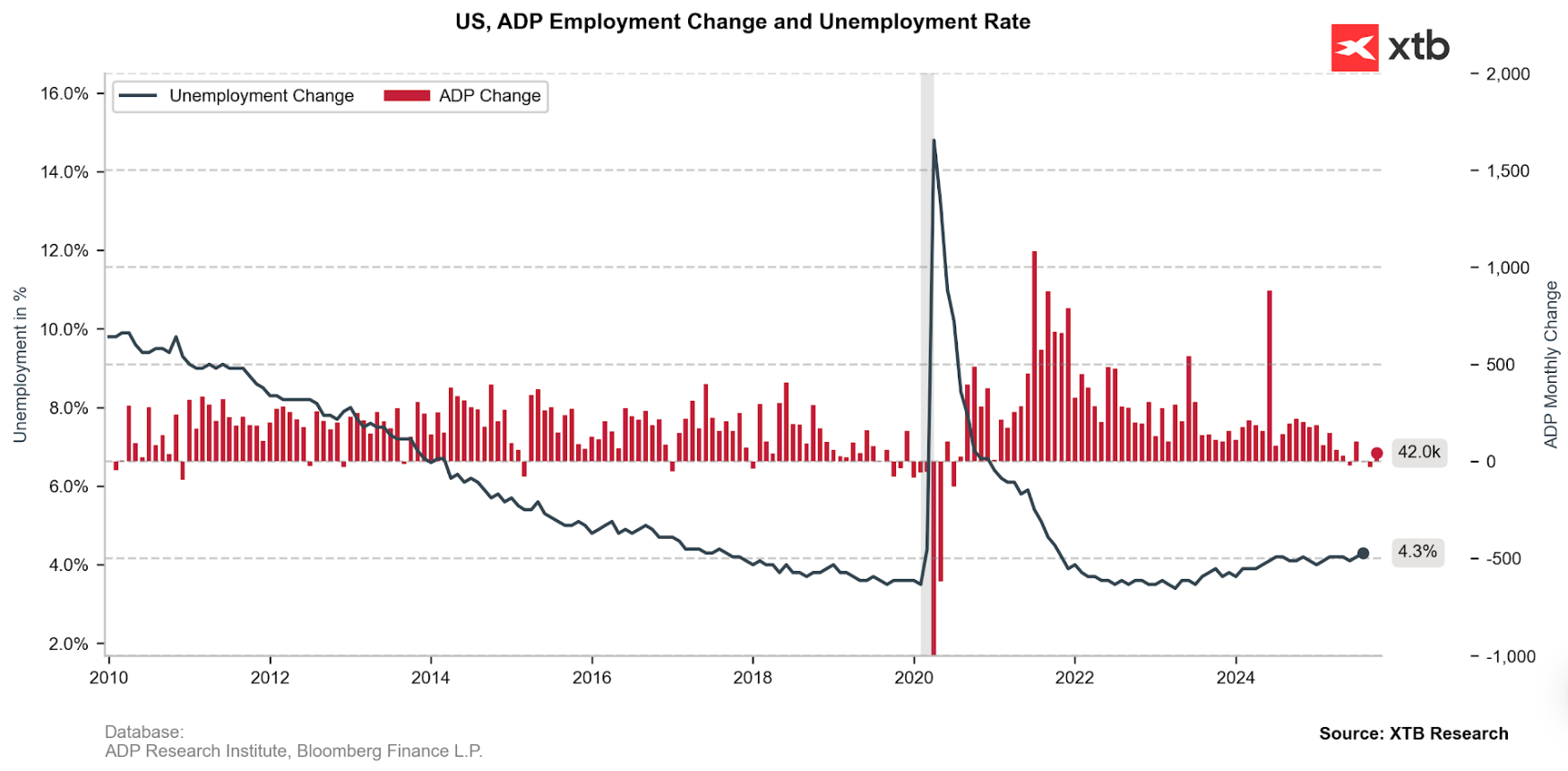

EE. UU.: señales de enfriamiento del mercado laboral (recortes anunciados por Challenger en octubre) han elevado la probabilidad de -25 pb de la Fed en diciembre, lo que debilita al dólar global y ayuda a contener el tipo de cambio local.

-

Cobre: un sesgo alcista en el metal suele apreciar al peso chileno; alzas sostenidas pueden restar $10–$15 al dólar en Chile a horizonte de semanas (estimación direccional, no lineal).

-

Flujos corporativos: compras de importadores a mitad de mes y liquidaciones de exportadores hacia fin de mes pueden acentuar microtendencias temporales.

Riesgos y catalizadores a vigilar

-

Sorpresas inflacionarias locales (energía/servicios) que retrasen el ciclo de recortes.

-

Datos de actividad más débiles que lo previsto, revalorizando recortes más agresivos.

-

Volatilidad externa (política de la Fed, precios del cobre, tensiones geopolíticas).

Resumen diario: el gobierno sigue cerrado, el mercado cae y las criptomonedas se recuperan

APERTURA EE. UU.: El mercado amplía su caída al cierre de la semana

Venezuela: ¿qué implicaría un cambio de poder para los precios del petróleo?

La libra sube antes de la decisión del Banco de Inglaterra

"Este informe se proporciona sólo con fines de información general y con fines educativos. Cualquier opinión, análisis, precio u otro contenido no constituyen asesoramiento de inversión o recomendación en entendimiento de la ley de Belice. El rendimiento en el pasado no indica necesariamente los resultados futuros, y cualquier persona que actúe sobre esta información lo hace bajo su propio riesgo. XTB no aceptará responsabilidad por ninguna pérdida o daño, incluida, sin limitación, cualquier pérdida de beneficio, que pueda surgir directa o indirectamente del uso o la confianza de dicha información. Los contratos por diferencias (""CFDs"") son productos con apalancamiento y acarrean un alto nivel de riesgo. Asegúrese de comprender los riesgos asociados. "